Kennzahlenanalyse: Erfolgsrechnung, Rentabilität, Liquiditätsrechnung und Bilanzkennzahlen

Im Zuge der Erstellung eines Business Plans oder eines Sanierungskonzepts muss anhand einer Kennzahlenanalyse auf Basis von Daten des Rechnungswesens die aktuelle Ertrags-, Liquiditäts-, und Finanzlage des Unternehmens analysiert werden.

Der nachfolgende Beitrag erklärt ergänzend zum Beitrag Fortbestehensprognose in der Praxis häufig genutzte Kennzahlen, sodass Unternehmen in der Krise zügig Maßnahmen zur Überbrückung von Ergebnisrückgängen und Liquiditätsengpässen setzen können.

Zuletzt aktualisiert am von Benedikt Brand

Inhaltsverzeichnis

Einleitung Kennzahlenanalyse

Die Grundlage für eine erfolgreiche Unternehmensführung ist neben der strategischen Analyse, die Erhebung und Auswertung der Daten des Rechnungswesens.

Diese geben Aufschluss über die wirtschaftliche Lage des Unternehmens und bilden den Ausgangspunkt für konkrete (in Zahlen messbare) Maßnahmen. Grundsätzlich sind als Basis für die Erstellung einer Fortbestehensprognose oder eines Sanierungskonzepts die Daten (insbesondere Saldenlisten) der letzten 2 bis 3 (Geschäfts-)Jahre ausreichend.

Bei unterjährigen Analysen sind die Auswertung auf Monatsbasis sowie ergänzende Nachbuchungen erforderlich, um den aktuellen Stand der Ertragslage festzustellen. Hilfreich sind zudem aktuelle OP-Listen sowie ergänzende Informationen zu Personalaufwendungen.

Allgemein lässt sich die Kennzahlenanalyse in 3 Teilbereiche einteilen, wobei diese nicht getrennt sondern stets als Gesamtbild betrachtet werden müssen:

Erfolgs- und Rentabilitätsanalyse

Folgende Faktoren sollten im Rahmen einer Erfolgs- und Rentabilitätsanalyse jedenfalls berücksichtigt werden

- Entwicklung von Umsatz- und Betriebsleistung

- Analyse von Wareneinsatz und Fremdleistungen

- Entwicklung von Deckungsbeitrag sowie Deckungsbeitragsquoten

- Entwicklung von Fixaufwendungen sowie Intensitäten

- Break-Even-Point Analyse (gegebenenfalls auch anhand von Sensitivitätsanalysen)

- Zusammenfassende Analyse der EBITDA-Entwicklung

Liquiditätsanalyse

- Analyse Geldfluss aus dem Ergebnis

- Analyse der Veränderung des Working Capital (Vorräte, Forderungen aus Lieferungen und Leistungen, sonstige Aktiva, kurzfristige Rückstellungen, Verbindlichkeiten auf Lieferungen und Leistungen sowie sonstige Verbindlichkeiten)

- Analyse Geldfluss aus der laufenden Geschäftstätigkeit

- Analyse Geldfluss aus Investitionstätigkeit (Investitionen sowie Desinvestitionen)

- Analyse Geldfluss aus Finanzierungstätigkeit (Veränderung kurz- sowie langfristiger Kredite, Analyse der Fristigkeiten)

- Analyse Veränderung Liquiditätssaldo als Summe der Geldflüsse

Weitere Informationen, eine detaillierte Anleitung zur Erstellung eines direkten und indirekten Finanzplans sowie Vorlagen, finden Sie im Artikel Finanzplan.

Bilanzanalyse

Ergänzend zur Kapitalflussrechnung, kann eine Analyse folgender Themenpunkte im Hinblick auf den Unternehmensstatus sinnvoll sein:

- Analyse des Anlagevermögens

- Analyse des Umlaufvermögens

- Analyse Eigen- & Fremdkapital-Quoten sowie Entwicklung im Zeitablauf

- Analyse von Kapitalintensitäten sowie die Entwicklung im Zeitablauf

- Analyse Verbindlichkeiten aus Lieferungen und Leistungen inklusive Zahlungsziele

- Analyse Finanzierungsstruktur (insbesondere Fristigkeiten)

Die nachfolgenden Erläuterungen gehen erklärend auf einzelne Kennzahlen ein und dienen Lesern als Anhaltspunkte sowie zur Sensibilisierung im Hinblick auf die Erstellung einer Fortbestehensprognose / eines Sanierungskonzepts.

Weitere Informationen und Empfehlungen zur Kennzahlenanalyse für Wirtschaftstreuhänder, finden Sie im Fachgutachten KFS/BW 3.1)Empfehlung zur Ausgestaltung finanzieller Leistungsindikatoren im Lagebericht bzw. Konzernlagebericht KFS/BW 3

Analyse Erfolgsrechnung

Im Rechnungswesen eines Unternehmens können eine Vielzahl von Auswertungen analysiert werden. Bei der Erfolgsanalyse gilt es kritische Erfolgstreiber (oder Verlustursachen) eines Unternehmens herauszuarbeiten und bei unerwünschten Entwicklungen anhand von Maßnahmen gegenzusteuern.

Das Ziel der Erfolgsanalyse ist die Beurteilung der Rentabilität und Ertragskraft eines Unternehmens. Folgende Auswertungen sollten jedenfalls Teil einer fundierten Erfolgsanalyse sein:

Analyse der Umsätze & Betriebsleistung

Analyse der Umsätze & Betriebsleistung

Im Zuge der Betriebsleistungsanalyse gilt es die Größen

- Umsatz

- Bestandsveränderungen und

- aktivierte Eigenleistungen

kritisch zu hinterfragen.

- Erfolgsentwicklung: Wie haben sich die Umsätze in den letzten 2-3 Jahren entwickelt?

- Ursachenforschung: Welche Ursachen haben zu einem Rückgang oder einem Anstieg der Betriebsleistung geführt?

- Sind anhand von Bestandsveränderungen die fertigen Erzeugnisse angestiegen und sind diese gegebenenfalls auf die Ausnutzung von Bewertungsspielräumen oder den Anstieg von nicht verkaufbaren Lagerbeständen zurückzuführen?

- Produktmixanalyse: Hat sich die Zusammensetzung des Umsatzes in der Vergangenheit verändert und wenn ja aus welchem Grund?

Die Gründe für Umsatzrückgänge können vielfältig sein. Eine abschließende Auflistung aller Umstände ist zwar nicht möglich, allerdings sollen folgende Faktoren genannt werden:

- Verschiebung von Marktanteilen

- allgemeine Nachfragerückgänge

- neue (unter Umständen substituierende) Technologien

- Eintritt neuer (aggressiver) Wettbewerber

- Schwächen im Vertrieb (gegebenenfalls sollten bestehende Vertriebskanäle an die Anforderungen der Gegenwart angepasst werden – als Beispiel soll das Stichwort online Marketing erwähnt sein )

- Veränderung von Regularien und Gesetzesgrundlagen

- Abgang von Schlüsselmitarbeitern und Know-How zu Mitbewerbern

Ist aus der Erfolgsrechnung nicht ersichtlich auf welche Ursachen ein Betriebsleistungsrückgang zurückzuführen ist, so können weiterführende Analysen sinnvoll sein. Diese können folgendermaßen ausgestaltet sein:

- Analyse der Umsätze nach Märkten, Ländern und Regionen

- Analyse nach Kundengruppen, Produkten und Produktgruppen

- Analyse nach Filialen, Vertriebsmitarbeitern und Kanälen

Analyse Roherträge

Analyse Roherträge

Im Hinblick auf die Analyse des Deckungsbeitrages ist vor allem die Rohertragsquote die zentrale Kenngröße. Diese definiert sich über:

Deckungsbeitragsquote = (Betriebsleistung – variable Kosten*) / Betriebsleistung

* variable Kosten = Wareneinsatz + Fremdleistungen

Folgende Fragen helfen bei der Deckungsbeitragsanalyse sowie der Interpretation:

- Ist der Deckungsbeitrag prozentual und / oder absolut in den letzten Monaten / Jahren zurückgegangen?

- Wenn ja, ist die Verschlechterung auf erhöhte Einkaufspreise oder den Rückgang von Absatzpreisen zurückzuführen?

- Wie haben sich Ausschuss und Schwund in den letzten Monaten entwickelt?

- Gab es Veränderungen bei (Lieferanten-)Konditionen (Rabatte, Gratislieferungen, Skonti)?

- Wurden Lagerabwertungen (aufgrund von Schwund oder verderblicher Ware) durchgeführt und worauf sind diese zurückzuführen?

- Wurde ein Mehrverbrauch von Material benötigt und wenn ja, auf welche Faktoren ist dies zurückzuführen?

- Gab es Veränderungen in der Absatzzusammensetzung mit unterschiedlich ausgestalteten Produktdeckungsbeitragsquoten?

Fixaufwandsanalyse

Fixaufwandsanalyse

Folgende Kennzahlen sind in der Praxis bei der Analyse der Fixkosten beliebt:

Personalaufwandsintensität = Personalaufwand / Umsatz x 100

Sachaufwandsintensität = Sachaufwand / Umsatz x 100

Fixkostenintensität = Summe Fixkosten / Umsatz x 100

Zinsaufwandsintensität = Zinsaufwand / Umsatz x 100

Abschreibungsintensität = Abschreibung / Umsatz x 100

In Krisenunternehmen sind Umsatz- und Deckungsbeitragsrückgänge bei gleichzeitigem Anstieg von Fixaufwandsintensitäten oft gesehen.

Diese können vor allem auf die (zu späte) Reaktion der Geschäftsleitung auf Marktveränderungen zurückzuführen sein. Trotz Umsatzrückgängen und geringeren Personalbedarfs, bleiben alsdann Fixkostenstrukturen (zu lange) unverändert.

Analyse EBITDA

Analyse EBITDA

Als Ergebnis der Umsatz-, Deckungsbeitrags-, und Fixkostenanalyse kann als Erfolgs- und gleichzeitig (stark vereinfachte) Liquiditätskennzahl die Entwicklung des EBITDAs (Earnings before interest & taxes, depreciation and amortization) herangezogen werden.

Der Blick auf das EBITDA ist in der Praxis besonders beliebt, da es die Leistung des operativen Betriebes (vereinfachend) zusammenfasst. Ist das EBITDA negativ, schrillen – bei etablierten Unternehmen und deren finanzierenden Banken – die Alarmglocken. Der Betrieb “verbrennt” laufend Liquidität, sodass dringend Handlungsbedarf besteht.

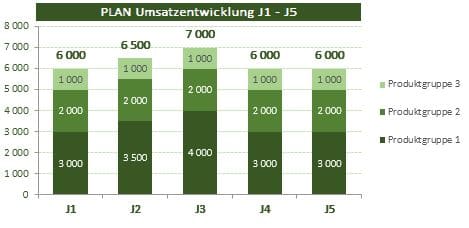

Die nachfolgenden Grafiken zeigen beispielhaft die Analyse von Umsatzerlösen sowie Fixaufwendungen.

Analyse Kapitalflussrechnung und Liquidität

Während die Analyse des Erfolges auf die Entwicklung der Ertragskraft eines Unternehmens abzielt, ist die nähere Betrachtung der Kapitalflussrechnung auf die laufende Liquiditätssituation ausgerichtet. Dabei können eine Reihe von Einflussfaktoren, trotz positiver Ertragskraft, Unternehmen in wirtschaftliche Schieflagen bringen. Diese können anhand einer systematischen Herangehensweise zügig identifiziert und mit Maßnahmen gegengesteuert werden.

In der Praxis sind dabei folgende Kennzahlen beliebt:

- Cash Flow aus dem Ergebnis

- Cash Flow aus der laufenden Geschäftstätigkeit

- Cash Flow aus Working Capital

- (Zusammenfassend) Veränderung des Liquiditätssaldos

Wichtig sei an dieser Stelle erwähnt, dass es eine Vielzahl von weiteren Kennzahlen gibt. Eine vollständige Aufzählung würde allerdings den Rahmen dieses Beitrages sprengen.

Cash Flow aus dem Ergebnis

Definition

EBITDA

– Zinsen

– Steuern

-/+ Veränderung von langfristigen Rückstellungen

-/+ Verluste / Gewinne aus dem Abgang von langfristigem Vermögen

= Cash Flow aus dem Ergebnis

Erklärung

Ähnlich wie das EBITDA, gibt der Cashflow aus dem Ergebnis Aufschluss darüber, welche Ertragskraft das Unternehmen aus dem Ergebnis erwirtschaftet. Allerdings sind Zinsen für Fremdkapitalgeber und Steuern abgezogen, sodass die verbleibenden Beträge zur Finanzierung von Working Capital, Investitionen, Rückführungen von Krediten oder Ausschüttungen genutzt werden können.

Wie bereits erwähnt kann das EBITDA durch eine Reihe von Faktoren (insbesondere Einmaleffekte) verzerrt werden. Diese können beispielsweise die Dotierung oder Auflösung von langfristigen Rückstellungen sein oder der Verlust oder Gewinn aus dem Abgang von Anlagen oder Maschinen. Diese Einmaleffekte werden bei der Ermittlung des Cash Flows aus dem Ergebnis bereinigt.

Cash Flow aus der laufenden Geschäftstätigkeit

Definition

EBITDA

– Zinsen

– Steuern

-/+ Veränderung von langfristigen Rückstellungen

-/+ Verluste / Gewinne aus dem Abgang von langfristigem Vermögen

= Cash Flow aus dem Ergebnis

-/+ Veränderung des Working Capital

= Cash Flow aus der laufenden Geschäftstätigkeit

Erklärung

Der Cash Flow aus dem Ergebnis wird bei der Ermittlung des Cash Flows aus der laufenden Geschäftstätigkeit um den Cash Flow aus dem Working Capital ergänzt. Dabei sind folgende Positionen der Bilanz zu berücksichtigen:

Einflussfaktoren Working Capital - Aktiva

- Geldfluss aus der Veränderung von Lagerbeständen / Vorräten

- Geldfluss aus der Veränderung von Forderungen aus Lieferungen & Leistungen

- Veränderungen des Geldflusses durch Einführung von Factoring

- Anstieg / Rückgang von Intercompany Forderungen

- Geldfluss aus der Veränderung von sonstigen Forderungen

- Veränderungen des sonstigen Umlaufvermögens (aktive Rechnungsabgrenzungsposten)

Einflussfaktoren Working Capital - Passiva

- Geldfluss aus Veränderungen der Verbindlichkeiten aus Lieferungen & Leistungen

- Geldfluss aus Veränderungen (kurzfristiger) intercompany Verbindlichkeiten

- Geldfluss aus Anstieg / Rückgang erhaltener Anzahlungen

- Verbindlichkeiten gegenüber Abgabengläubigern (Finanzamt & Gebietskrankenkasse)

- Veränderung von (kurzfristigen) Rückstellungen

- Geldfluss aus Veränderung von passiven Rechnungsabgrenzungsposten (PRA)

Steigende Lager- und Forderungsstände können beispielsweise auf ein wenig effizientes Lagermanagement oder eine zweifelhafte Werthaltigkeit hindeuten. Werden auffällige Veränderungen im Geldfluss aus dem Working Capital festgestellt, sollte diesen jedenfalls nachgegangen und gegebenenfalls mit Maßnahmen gegengesteuert werden.

Veränderung des Liquiditätssaldos

Definition

EBITDA

– Zinsen

– Steuern

-/+ Veränderung von langfristigen Rückstellungen

-/+ Verluste / Gewinne aus dem Abgang von langfristigem Vermögen

= Cash Flow aus dem Ergebnis

-/+ Veränderung von Working Capital

= Cash Flow aus der laufenden Geschäftstätigkeit

-/+ Cash Flow aus Investitionstätigkeit

-/+ Veränderung Eigenkapital

-/+ Veränderung BMK-Rahmen & CF aus Finanzierungstätigkeit

= Veränderung Liquiditätssaldo

Erklärung

Zur Beurteilung der Liquiditätsentwicklung eines Unternehmens ist es sinnvoll die Ein- und Auszahlungsströme eines Unternehmens über mehrere Perioden darzustellen und die Ursachen für Liquiditätsveränderungen zu ermitteln.

Schuldentilgungsdauer

Definition

Schuldentilgungsdauer = (Fremdkapital – Liquide Mittel) / Cash Flow aus dem Ergebnis

(vereinfachte) Schuldentilgungsdauer = (Fremdkapital – Liquide Mittel) / EBITDA

Erklärung

Eine besonders bei Banken beliebte Kennzahl ist die Schuldentilgungsdauer. Diese gibt an, wie lange ein Unternehmen benötigen würde (unter Vernachlässigung von Ausschüttungen, Working Capital Effekten und Investitionen), um aus dem operativen Cashflow das gesamte Fremdkapital vollständig abzubauen.2)vgl. Lichtkoppler, Reisch in Handbuch Unternehmenssanierung S. 75 f.

Die Schuldentilgungsdauer kann auf Basis einer Reihe von Größen der Erfolgs- oder Kapitalflussrechnung errechnet werden. Dabei sind insbesondere (vereinfachend) das EBITDA oder der Cash-Flow aus dem Ergebnis als Nenner beliebt.

Eine lange Schuldentilgungsdauer kann auf einen Rückgang der Ertragskraft oder hohe Verschuldung des Unternehmens hindeuten.

Analyse Bilanz und Vermögenssituation

Die Bilanz stellt die aktuelle Vermögenslage eines Unternehmens zu einem Stichtag dar und gibt Auskunft über Vermögenswerte und Finanzierungsstruktur. Die nachfolgenden Erläuterungen gehen auf einzelne Kennzahlen näher ein, erklären diese und zielen vor allem auf die Früherkennung von Risiken ab.

Lagerdauer in Tagen

Definition

Lagerumschlagshäufigkeit (in Tagen) = (Ø Vorräte / Materialaufwand) x 365

Erklärung

Unternehmen mit Optimierungsbedarf weisen oft steigende Lagerdauern auf, sodass diese Kennzahl im Hinblick auf die Bindung von Liquidität stets im Blick behalten werden sollte.

Eine Veränderung der Umschlagshäufigkeit kann unter anderem auf die Überalterung der Lagerbestände, ineffizientes Lagermanagement, nicht in Abstimmung mit dem Absatz erfolgte Warenzukäufe und erhöhten Lagerhaltungsbedarf für die Aufrechterhaltung der Lieferfähigkeit zurückzuführen sein.

Debitorenziel in Tagen

Definition

Debitorenziel in Tagen = Ø Forderungsstand / Umsatz (inkl. USt) x 365

Erklärung

Auch das Forderungsmanagement kann der Grund für finanzielle Schieflagen werden. Mögliche Gründe für eine steigende Debitorendauer kann ein unzureichendes oder nicht vorhandenes Mahnwesen, die Gewährung von (zu) langen Zahlungszielen, sinkende Zahlungsmoral des Kunden aufgrund von Zahlungsschwierigkeiten, schwache Marktposition und drohende Zahlungsausfälle sein.

Kreditorenziel in Tagen

Definition

Kreditorenziel in Tagen = Ø Verbindlichkeitsstand / Materialaufwand (inkl. USt) x 365

Erklärung

Unternehmen mit Optimierungsbedarf weisen oft steigende Kreditorenziele auf. Dies ist vor allem auf unzureichend Liquidität und / oder eine verbesserungswürdige Finanzierungsstruktur zurückzuführen, sodass Unternehmer in der Krise gerne möglichst spät zahlen. Leider ist dies oft eine besonders kostspielige Finanzierungsform, da insbesondere mögliche Skonti nicht ausgenutzt werden können.

Eigenkapitalanalyse

Eigenkapitalquote = Eigenkapital / Gesamtkapital x 100

Die Eigenkapitalquote ist sowohl im Hinblick auf

- die finanzielle Stabilität eines Unternehmens

- als auch zur Beurteilung einer insolvenzrechtlich relevanten Überschuldung

relevant.

Besonders im Hinblick auf gesetzliche Fristen bei der Anmeldung von Insolvenz, ist die Eigenkapitalquote eine entscheidende Kenngröße. Weist ein Unternehmen negatives Eigenkapital auf, so kann eine insolvenzrechtliche Überschuldung und somit ein Insolvenzeröffnungsgrund vorliegen. Weitere Details finden Sie im Artikel Was tun bei negativem Eigenkapital?

Fremdkapitalanalyse

Fremdkapitalquote = Fremdkapital / Gesamtkapital x 100

Im Hinblick auf die Analyse des Fremdkapitals sind neben der Fremdkapitalquote die Fristigkeiten im Blick zu behalten. Ist ein Unternehmen beispielsweise nicht fristenkongruent finanziert, kann dies zu (intern verursachten) Liquiditätsengpässen und Krisen führen.

Die wesentlichen Positionen des Fremdkapitals sind:

- Verbindlichkeiten gegenüber Kreditinstuten (Abstattungskredite, Betriebsmittelfinanzierungen)

- Verbindlichkeiten aus Lieferungen und Leistungen

- sonstige Verbindlichkeiten (unter anderem Finanzamt, Gebietskrankenkasse)

- Rückstellungen 3)vgl. Lichtkoppler, Reisch in Handbuch Unternehmenssanierung S. 73 f.

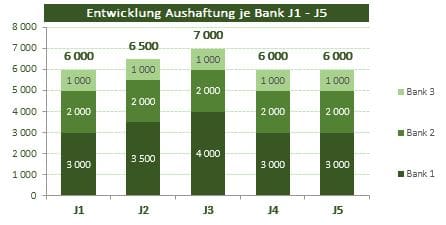

Besonders, wenn Unternehmen in finanzielle Schieflagen geraten und Maßnahmen zur Überbrückung von Liquiditätsengpässen notwendig werden, ist zur besseren Übersicht die Erstellung eines Bankenspiegels ratsam. Dabei werden (exemplarisch) die Besicherungen, Entwicklung der Aushaftung, Kreditlaufzeiten, Verzinsung, Rahmen und Konditionen in tabellarischer Form gegenübergestellt. So ist schnell ersichtlich von welchem Kapitalgeber das Unternehmen besonders abhängig ist sowie wer in der Vergangenheit Beiträge zur Finanzierung geleistet hat. Der Bankenspiegel ist auch wichtige Basis für Bankengespräche zur weiterführenden Finanzierung.4)vgl. Lichtkoppler, Reisch in Handbuch Unternehmenssanierung S. 73 f.

Die nachfolgende Grafik zeigt die Entwicklung von Bankverbindlichkeiten einer fiktiven Gesellschaft nach Bankinstitut im Zeitraum J1 – J5.

Fazit

Die Praxis unterstreicht die Wichtigkeit von regelmäßigen Kennzahlenanalysen besonders im Hinblick auf die Vermeidung von Unternehmenskrisen. Oftmals treten diese (objektiv betrachtet) nicht völlig unerwartet ein, sondern zeichnen sich im Vorfeld im Rechnungswesen ab. Fundierte Untersuchungen von Jahresabschlüssen und Reportings können so potentielle Krisen frühzeitig erkennen und möglicherweise vermeiden.

Haben Sie Fragen? Kontaktieren Sie uns!

Benedikt Brand hat im Zuge der Covid-19 Krise zur Unterstützung von Unternehmern in Not den Praxisratgeber SOLVENT.at ins Leben gerufen. Das Ziel ist Entscheidungsträger über Sanierungs- und Restrukturierungsmöglichkeiten aufzuklären und so Wertschöpfungsketten zu erhalten.

Referenzen