Überschuldung / Negatives Eigenkapital: Was tun?

Gemäß §225 UGB liegt negatives Eigenkapital dann vor, wenn es durch Verluste aufgebraucht ist. In diesem Fall ist im Jahresabschluss ein Bilanzposten mit der Bezeichnung „negatives Eigenkapital“ auszuweisen und zu prüfen, ob eine Überschuldung im Sinne des Insolvenzrechts vorliegt.

Dieser Artikel erklärt die Rechtsfolgen einer buchmäßigen und insolvenzrechtlichen Überschuldung sowie den Ablauf und Vorgehensweise bei der Erstellung einer zweistufigen Überschuldungsprüfung. Außerdem erhalten Sie weiterführende Informationen zur Erstellung eines Status zu Liquidationswerten sowie eines Fortbestehensprognose.

Zuletzt aktualisiert am von Benedikt Brand

Inhaltsverzeichnis

Rechtsfolgen

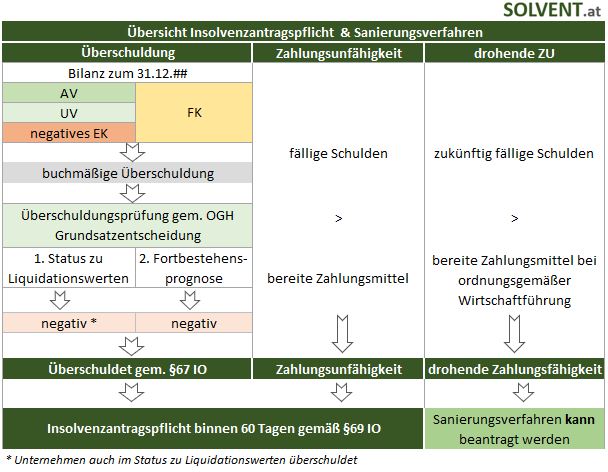

Die Überschuldung bildet neben der Zahlungsunfähigkeit für juristische Personen, GmbH & Co KGs und Verlassenschaften einen weiteren Insolvenzeröffnungstatbestand. 1)§§ 66 und 67

Die insolvenzrechtlich relevante Überschuldung ist von der Überschuldung gemäß UGB zu unterscheiden. Negatives Eigenkapital gemäß UGB kann – muss aber nicht – zur verpflichtenden Insolvenzanmeldung führen.

Eine insolvenzrechtlich relevante Überschuldung liegt vor, wenn eine Fortbestehensprognose nicht darstellbar ist und das zu Liquidationswerten bewertete Vermögen zur Befriedigung aller Gläubiger unzureichend ist. Jedenfalls ist bei Eintritt einer buchmäßigen Überschuldung im Zuge der Jahresabschlussprüfung in Anhang zu erläutern, ob eine Überschuldung im Sinne des Insolvenzrechts vorliegt.2)§225 Absatz 1 UGB

Welche Positionen sind dem Eigenkapital zuzurechnen?

Gemäß §224 UGB 3)§224 UGB sind folgende Positionen dem Eigenkapital zuzurechnen:

- eingefordertes Nennkapital (Grund-, Stammkapital)

- Kapitalrücklagen (gebundene, nicht gebundene)

- Gewinnrücklagen (gesetzliche Rücklage, satzungsmäßige Rücklagen, andere Rücklagen (freie Rücklagen) und

- Bilanzgewinn (Bilanzverlust)

Sind die Eigenkapitalreserven durch Verluste aufgebraucht, ist das Unternehmen buchmäßig überschuldet. § 225 UGB 4)§ 225 UGB verpflichtet die Geschäftsleitung alsdann im Anhang zu erklären, ob eine Überschuldung im Sinne des Insolvenzrechts vorliegt.

Zweistufige Überschuldungsprüfung

Der OGH fordert zur Feststellung ob eine insolvenzrechtlich relevante Überschuldung vorliegt eine Überschuldungsprüfung spätestens dann, wenn die Bilanz negatives Eigenkapital ausweist oder klare Indizien für eine rechnerische Überschuldung vorliegen. Die herrschende Meinung folgt der zweistufigen Überschuldungsprüfung. 5)Lichtkoppler, Reisch, Handbuch Unternehmenssanierung, Seite 26 f.

Beachten Sie

Ein Unternehmen ist insolvenzrechtlich überschuldet, wenn

- eine positive Fortbestehensprognose nicht erstellbar ist oder

- das zu Liquidationswerten bewertete Vermögen (Status zu Liquidationswerten) des Schuldner nicht zur Befriedigung der Gläubiger im Liquidationsfall ausreicht

Eine bestimmte Reihenfolge ist bei der Überschuldungsprüfung nicht einzuhalten. Somit kann der Schuldner frei entscheiden ob er zunächst den Status zu Liquidationswerten oder die Fortbestehensprognose erstellt. Ist einer der Prüfungsschritte positiv, muss der zweite nicht durchgeführt werden.

Was ist eine Fortbestehensprognose?

Eine Fortbestehensprognose (FBP) ist ein Instrument der Überschuldungsprüfung und beurteilt, ob ein Unternehmen in Zukunft mit überwiegender Wahrscheinlichkeit seine geschäftlichen Aktivitäten unter Einhaltung seiner Zahlungsverpflichtungen fortführen kann. 6)siehe auch Leitfaden Fortbestehensprognose 2016, Seite 15

Diese Prognose enthält unter anderem

- eine Analyse der Verlustursachen,

- eine realistische Beurteilung der Zukunftsaussichten und die Einbeziehung der Auswirkungen geplanter Sanierungsmaßnahmen,

- eine „Primärprognose“ (kurzfristiger Liquiditätsplan) sowie eine

- „Sekundärprognose“ (glaubhafte Darstellung des Erreichen des “Turnarounds”)

Was bedeutet Status zu Liquidationswerten?

Bei der Prüfung, ob das zu Liquidationswerten bewertete Vermögen des Schuldners zur Befriedigung der Gläubiger ausreicht, ist eine fiktive Liquidation zu unterstellen.

Dabei sind insbesondere stille Reserven (beispielsweise eine Liegenschaft mit höherem Wert als buchhalterisch ausgewiesen) aber auch Kosten (beispielsweise Abfertigungsansprüche sowie Schließungskosten) zu berücksichtigen.

Rückstehungserklärung im Status zu Liquidationswerten

Anzumerken ist, dass bei Vorliegen einer Rückstehungserklärung im Sinne des § 67 Abs. 3 IO diejenigen Verbindlichkeiten, bei denen eine qualifizierte Rückstehungserklärung vorliegt, nicht im Status zu Liquidationswerten zu berücksichtigen sind. Sofern nach dieser Berechnung die Aktiva die Passiva übersteigen (oder beide gleich hoch sind), liegt keine rechnerische Überschuldung vor. 7)Leitfaden Fortbestehensprognose 2016, Seite 15

Gründe für Überschuldung

Die Ursachen für eine Unternehmenskrise & Überschuldung sind meist vielfältig und eine Kombination aus mehreren Faktoren. Diese können grob in 2 Kategorien gegliedert werden.

- Externe Krisenursachen

- Interne Krisenursachen

Externe Faktoren

- Epidemien

- Erdbeben

- Wirtschaftskrisen

- die Veränderung der Markt- und Wettbewerbsbedingungen

- steigende Rohstoffpreise

- neue Technologien

- Insolvenzen wichtiger Großkunden

- steigender Wettbewerbsdruck aus Fernost

Interne Faktoren

Häufig sind interne Fehlentscheidungen der Grund für Unternehmenskrisen. Zu diesen gehören unter anderem:

- Managementfehler im Zusammenhang mit Planungen und Analysen

- Fehlinvestitionen

- Schwache Finanzierungsstruktur

- Strategische Defizite

- Führungsschwäche

- verspätete Reaktion auf erste Krisenanzeichen

- fehlende Controllinginstrumente

- falsche Zuschlagssätze und Kalkulationen

Möglichkeiten zur Vermeidung von buchmäßiger Überschuldung

Die Maßnahmen zur Überbrückung von negativem Eigenkapital können grob in 2 Kategorien geteilt werden:

- Eigenkapitalorientierte Maßnahmen

- Fremdkapitalorientierte Maßnahmen

Auch vermögensorientierte Maßnahmen können im Zusammenhang mit der Auflösung von stillen Reserven zu einer Verbesserung der Eigenkapitalstruktur führen.

Eigenkapitalorientierte Maßnahmen

- Kapitalerhöhung

- Nachschüsse

- (eigenkapitalersetzendes) Gesellschafterdarlehen

Fremdkapitalorientierte Maßnahmen

- Rangrücktrittsvereinbarungen (gesetzliche Regelung siehe §67 (3) IO)

- Debt-to-Equity Swap

Bei Zahlungsunfähigkeit::

- Stundungen

- Forderungsverzichte (eventuell mit Besserungsschein)

- Stillhalteabkommen

- Sanierungskredite

Was tun, wenn eine Überschuldung nicht beseitigt werden kann?

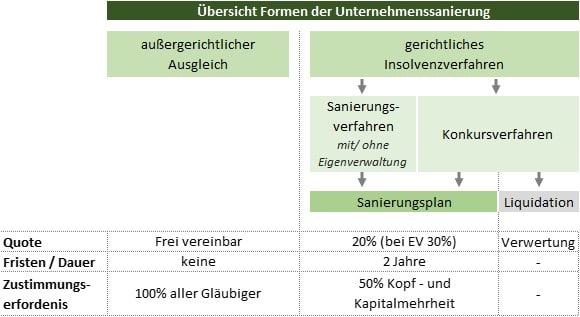

Der österreichische Gesetzgeber hat mit dem Sanierungsverfahren Rahmenbedingungen geschaffen, die auch im Stadium der Insolvenz erfolgreiche Unternehmenssanierungen ermöglicht. Der Sanierungsplan ist mittlerweile ein erfolgreiches Sanierungsinstrument.

Auch bietet der außergerichtliche Ausgleich eine weitere rechtliche Möglichkeit überschuldeten Unternehmen einen Neuanfang zu ermöglichen sowie Wertschöpfungsketten zu erhalten.

Weiterführende Links

Hier finden Sie weiterführende Links zu den Themen Fortbestehensprognose, Sanierungsverfahren und außergerichtlicher Vergleich:

- Sanierungsverfahren mit und ohne Eigenverwaltung: Definition, Ablauf & Voraussetzungen

- Außergerichtlicher Vergleich: Voraussetzungen, Ablauf, Vor- und Nachteile, Haftung sowie Mustervorlagen

Fazit

Bei buchmäßiger Überschuldung sind im Zuge einer zweistufigen Überschuldungsprüfung (Erstellung einer Fortbestehensprognose oder positiver Status zu Liquidationswerden) zu prüfen, ob eine Überschuldung im Sinne des Insolvenzrechts vorliegt. Ist diese gegeben, muss die Geschäftsleitung binnen 60 Tagen ohne schuldhaftes Zögern Insolvenz anmelden. Eine Überschreitung der gesetzlichen Fristen kann zu zivil- und strafrechtlichen Folgen führen.

Ist eine Insolvenz unvermeidlich, kann auch im Rahmen eines Sanierungsverfahrens oder außergerichtlichen Vergleichs ein Unternehmen entschuldet und saniert werden.

Haben Sie Fragen? Benötigen Sie Unterstützung bei der Erstellung einer Fortbestehensprognose oder eines Sanierungsplans? Wir stehen gerne zur Verfügung!

Benedikt Brand hat im Zuge der Covid-19 Krise zur Unterstützung von Unternehmern in Not den Praxisratgeber SOLVENT.at ins Leben gerufen. Das Ziel ist Entscheidungsträger über Sanierungs- und Restrukturierungsmöglichkeiten aufzuklären und so Wertschöpfungsketten zu erhalten.

FAQ: Oft gestellte Fragen kurz zusammengefasst

Der nachfolgende Abschnitt fasst oft gestellte Fragen zusammen.

Wann muss Insolvenz angemeldet werden?

Wann muss Insolvenz angemeldet werden?

Die Insolvenzordnung kennt 3 Insolvenzeröffnungsgründe 8)§66 und 67 IO:

- Zahlungsunfähigkeit

- Überschuldung und

- drohende Zahlungsunfähigkeit

Wichtig: Die Zahlungsunfähigkeit ist ein allgemeiner Insolvenzeröffnungsgrund ist. Liegt diese vor, müssen alle insolvenzfähigen Schuldner Insolvenz anmelden. Bei Überschuldung sind auch juristische Personen ohne persönlich haftenden Gesellschafter zur Insolvenzanmeldung verpflichtet.

Liegen die Voraussetzungen für die Eröffnung des Insolvenzverfahrens (§§ 66 und 67) vor, so ist dieses ohne schuldhaftes Zögern, spätestens aber 60 Tage nach dem Eintritt der Zahlungsunfähigkeit zu beantragen. 9)§69 IO

Wer muss bei Überschuldung Insolvenz anmelden?

Wer muss bei Überschuldung Insolvenz anmelden?

Die Eröffnung des Insolvenzverfahrens über

- eingetragene Personengesellschaften, bei denen kein unbeschränkt haftender Gesellschafter eine natürliche Person ist,

- über das Vermögen juristischer Personen und

- über Verlassenschaften

findet, soweit besondere Gesetze nichts anderes bestimmen, auch bei Überschuldung statt. 10)§67 (1) IO

Können Privatpersonen überschuldet sein?

Können Privatpersonen überschuldet sein?

Ja, auch Privatpersonen können überschuldet sein. Allerdings trifft eine Insolvenzantragspflicht bei insolvenzrechtlicher Überschuldung lediglich Personengesellschaften bei denen kein unbeschränkt haftender Gesellschafter eine natürliche Person ist.

Wie entsteht negatives Eigenkapital?

Gemäß §225 UGB liegt negatives Eigenkapital dann vor, wenn es durch Verluste aufgebraucht ist. Mit anderen Worten: Übersteigen die Verbindlichkeiten die Aktiva, muss zur Aufrechterhaltung der Soll-Haben-Gleichheit der Bilanzposten „negatives Eigenkapital“ ausgewiesen werden.

Welche Positionen sind dem Eigenkapital zuzurechnen?

Gemäß UGB sind die Positionen

- eingefordertes Nennkapital (Grund-, Stammkapital)

- Kapitalrücklagen (gebundene, nicht gebundene)

- Gewinnrücklagen (gesetzliche Rücklage, satzungsmäßige Rücklagen, andere Rücklagen (freie Rücklagen) und

- Bilanzgewinn (Bilanzverlust)

dem Eigenkapital zuzurechnen.

Referenzen